こんにちは、しらすです。

昨今のコロナ禍で株式市場は空前の暴落状態です。資産に少し余裕があるので株を始めたい!でも、こんな時に株を始めるなんてありえない!と思っている方、実は今が好機!?かもしれません。

「株は安く買って高く売る」が基本中の基本です。現在は株価がとても安い状態のため、資産運用を始めるにはいい時期と言えます。例えばANAホールディングスは去年の9月末に3,800円/株でしたが、5月8日は2,150円/株、56%程度の金額で購入可能になっています。

いずれコロナが収束して経済が建て直せば、今より株価が上がる確率は高いでしょう。ただ、株を初めてやる人にとって、この状況で数十万円かけてどこかの会社の株を購入するのはなかなか勇気がいるかと思います。

また、”しっかり資産形成したい”となった際、いきなり単一株に手を出すのはリスクが高くあまりおすすめできません。

そこで今回は投資初心者のための第一歩としてまずはここから始めたらよい!というものを2つを紹介したいと思います。私も資産運用はこの2つから始めました。リスク承知でお金を突っ込むなら別ですが、長期的な資産形成を目指すならこの2つを優先した方がよいです。単純な株式投資だけでなく資産運用を始めるなら今が好機です。

※私は最終的にFPの資格を取得するまで勉強しました。様々な制度がありますので徐々に始めていけば将来の不安も減っていくものと思います。

〈その1〉つみたてNISAで投資信託を購入(月々1,000~30,000円程度)

つみたてNISAは毎月一定額を投資する購入方法に対して適用できます。投資対象の商品は投資信託で、楽天証券では国内外157銘柄(2020年5月10日時点)あります。たわらノーロードあたりがおすすめです(信託報酬が安い)。年間の上限があるため月々33,333円が上限になります。

メリット:20年間非課税

デメリット:積立のみのため大きな額を一度に入れられない(年間40万円まで)

以下、解説手順です。

- 証券口座開設

- 積立NISA登録

- 投資商品決定

- 積立設定(金額、引落日)

楽天で申請する場合はマイナンバーカードがあればオンラインで申請できるので簡単です。なくても郵送で処理できます。楽天の申請ページはこちらからアクセス可能です。

こちらも参考にのせておきます。口座は「つみたてNISA口座」と「特定口座(源泉徴収あり)」の2つを開設しましょう。

〈その2〉確定拠出年金を最大限まで利用

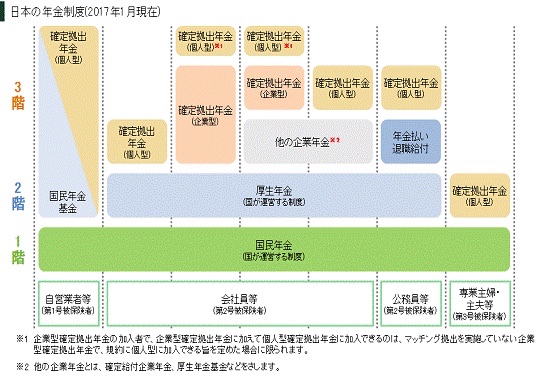

確定拠出年金は退職金や年金の一部を受取人本人が運用できるようにした仕組みです。もともと年金を支払うために企業が運用指示してたものを、高齢化や超低金利などの影響で十分な利益を得るための運用コストが高くなってしまったため手が回らなくなり、一部を個人で運用できるようにした、というのが背景です。そのため、節税等のメリットも大きいです。ただし、60歳以上でないと受け取れませんので退職後向けの長期資産形成に利用しましょう。

メリット:非課税、自己拠出分は住民税/所得税が割り引かれる

デメリット:引き出せるのが基本的に60歳以降

企業型、個人型(IDeCo)があり、全体像を掴むのはかなり面倒です。ただし、会社員であれば多くの場合会社に年金関係の担当者がいるので担当者にききましょう。確認ポイントは以下2点

- 確定拠出年金企業型があるか

- ある場合は、マッチング拠出が可能か

どちらもYesだった場合は60歳までおろす必要のない金額を毎月積み立てましょう(マッチング拠出)。

どちらかが”No”だった場合は個人型の確定拠出年金が利用できる可能性があります。

条件によって金額が変わりますので、まずはIDeCoの申請書類を取り寄せましょう。楽天で申請するのがおすすめです。自分が使用している銀行などでも取り扱っているかと思いますが、今後NISAで株や投資信託したりFXやったりする場合に様々な連動が可能なのでこの機会に楽天でIDeCoを申請してみてはいかがでしょうか。

〈番外編〉ふるさと納税による節税

え?投資の話じゃないの?と思った方もいらっしゃると思いますが、支払った額に対してより多くの利益を得るという意味ではふるさと納税も立派な投資です。

メリット:利益率が高い、返礼品がもらえる

デメリット:利益がでるのは次の年、年収次第だが一般的には5~10万円程度のみ、確定申告を逃すと利益を得られない(5件以内ならワンストップ特例という簡易申請が可能)

どのくらい増えるかというと、以下のように支払った額の125%になります。利益率 25%です。えぐい、素人の株運用ではせいぜい5%くらいです。 ※細かいことは省いて大雑把に計算

- 令和2年に支払った額が令和3年の住民税などから差し引かれる (100%)

- 令和2年に支払った額の最大30%の価値のある返礼品が返ってくる(30%)

- ふるさと納税制度の利用料 -2000円 (金額次第だが、4万円だと5%)

ちょっと慣れてきたら手を出してみたいその他の投資商品

株式

やはり「資産運用」と言われたときにもっとも想像されるのは株式投資かと思います。文字通り企業の株式を購入するもので、購入時より売却時の価格が高ければ利益を得、低ければ損をします。なくなってもいい資金が10万円以上ある場合はトライしてもよいかも。このコロナ禍の影響で今は買い時。

メリット:仕組みがシンプル、株主優待や配当がある、株価が2倍3倍になることもある

デメリット:購入コストが高いものも多い(30万とか)、つぶれると紙屑になる、数が多い

やり方:楽天証券から購入可能です。証券口座が開設できていれば、あとは株式を買いたい会社を検索し、購入するだけです。

投資信託

一社の株式ではなく複数の株式や債券等の投資商品を組み合わせて一つの商品としているもの。何かの指標(日経225など)に沿うように半自動的に運用される「インデックスファンド」と、プロの運用担当者が利益を出すために積極的に運用する「アクティブファンド」がある。

メリット:低価格で購入可能、一つ買うと分散投資可能、低リスク

デメリット:運用コストがかかる

やり方:株式と同じです。楽天証券から購入可能。

債券 (国債)

少し前から個人向け国債が発行されるなど最近よく名前を聞くようになったと思います。ただ”運用”という面ではあまり利益はありません。日本国の国債は低リスクですが利益率がとても低いです(銀行より少しいい程度)。外国の国債も購入可能ですが国によってリスクにばらつきがある上、為替リスクもあるため半分ギャンブルです。以下のメリット/デメリットは日本国債の場合で記載します。

メリット:超低リスク

デメリット:利益率が低い、数年単位の長期保有必要

やり方:株式と同じです。楽天証券から購入可能。

FX

外国通貨を売買することで利益を得る仕組み。購入時と売却時の為替差分だけでなく、スワップポイントでも利益が得られます。また、レバレッジと呼ばれる自分の保有金額の最大25倍までを運用することができる、といったメリットがあります。ただし、為替が予想と逆の動きをした場合はレバレッジにより損失も拡大するためロスカットされるリスクも高まります。株式の値動きは証券取引所が開いている午前9時から午後15時までなのに対し、FXは土日祝以外は基本的に24時間ずっと値動きがあるため、就寝中に利益が出たが売買できず朝起きたらマイナス、何てことも。また値動きが株式に比べて大きく数分で大きな損失を出すこともしばしば(レバレッジ効果によるもの)。

メリット:値動きが大きく利益を得るチャンスも多い

デメリット:一瞬で0になる可能性、長期運用には全く向かない、影響要因が多すぎて予測が困難

やり方:個人が使う分にはどこもそれほど大きな差はないと思います。DMM FXが個人的には使いやすかったです。以下のリンクから飛ぶと新規登録と一定以上の取引で2万円キャッシュバックがあるようです!半信半疑でしたが私もキャッシュバック受け取れました、衝撃です。結局取引していると損する場合も多いので、キャッシュバックだけ受け取るパターンが一番賢いかもしれません。

DMM.com証券で口座開設!今なら2万円のキャッシュバックキャッシュバック条件も他と比べて簡単ですし、なにより取引画面がとても見やすいので初心者にもとてもおすすめです。

その他の投資商品(補足情報)

| 投資商品 | 内容 |

|---|---|

| ETF | 上場投資信託。株式のように購入できるが、中身は投資信託のように複数の投資商品を組み合わせたもの。投資信託のような分散投資という性格と株式のような流動的な売買が可能。 |

| REIT | 不動産投資信託。性質は投資信託だが、購入商品が複数の不動産になっているもの。ETF同様、株式のように売買できる。 |

| 仮想通貨 | 言わずと知れたビットコイン/アルトコインなど、貨幣価値を持ちつつ、その価値を担保するのが国ではなく各個人というのが特徴。 |

| 先物 | 原油や豆などに代表される。将来販売する分を先行して購入するもの。突発的な事象が起きると大打撃を受ける。 |

| 不動産 | 物件を購入して貸し出すことで、家賃収入を得る方法。借り手がいる限り家賃収入によりローン返済が迅速に進むが、借り手がいない/補修費かかる/保有資産のバランスが悪くなるなどのデメリットがある。 |

おすすめの書籍

資産運用初心者の方はぜひ一度、横山光昭さんの「貯金感覚でできる3000円投資生活デラックス」を読むことをおすすめします。資産運用がいかに簡単に始められるかが実感できるはずです。

コメント